1. Đặc điểm nghiệp vụ

Theo quy định của pháp luật về Thuế TNCN, khoản tiền thuê nhà do đơn vị sử dụng lao động trả hộ được tính vào thu nhập chịu thuế theo số thực tế trả hộ nhưng không vượt quá 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà) tại đơn vị. Như vậy, khoản tiền thuê nhà do doanh nghiệp trả hộ không được tính chi trả vào lương của người lao động những vẫn được coi là một khoản thu nhập có tính chất tiền công, tiền lương và phải tính thuế TNCN.

VD: Nhân viên Trương Văn Giang được công ty trả hộ tiền thuê nhà 7.000.000đ, trong tháng phát sinh tổng thu nhập chịu thuế là 30.000.000đ (chưa bao gồm tiền thuê nhà), thì khi đó phần tiền thuê nhà chịu thuế của nhân viên được tính bằng:

- Tiền thuê nhà chịu thuế = 15% x 30.000.000 = 4.500.000đ

- Tiền thuê nhà không chịu thuế = 7.000.000 – 4.500.000 = 2.500.000đ

2. Giải pháp phần mềm đáp ứng

- Khai báo được công thức tính tiền thuê nhà bao gồm 2 khoản:

-

- Chịu thuế: = 15% tổng các khoản thu nhập chịu thuế (không tính tiền thuê nhà)

- Không chịu thuế: phần còn lại

- Tạo bảng thuế để tính thuế TNCN hàng tháng cho nhân viên (đã bao gồm cả khoản tiền thuê nhà)

- Cập nhật số tiền thuế TNCN vào bảng lương để tính ra được thu nhập thực tế cần chi trả cho nhân viên

3. Hướng dẫn chi tiết

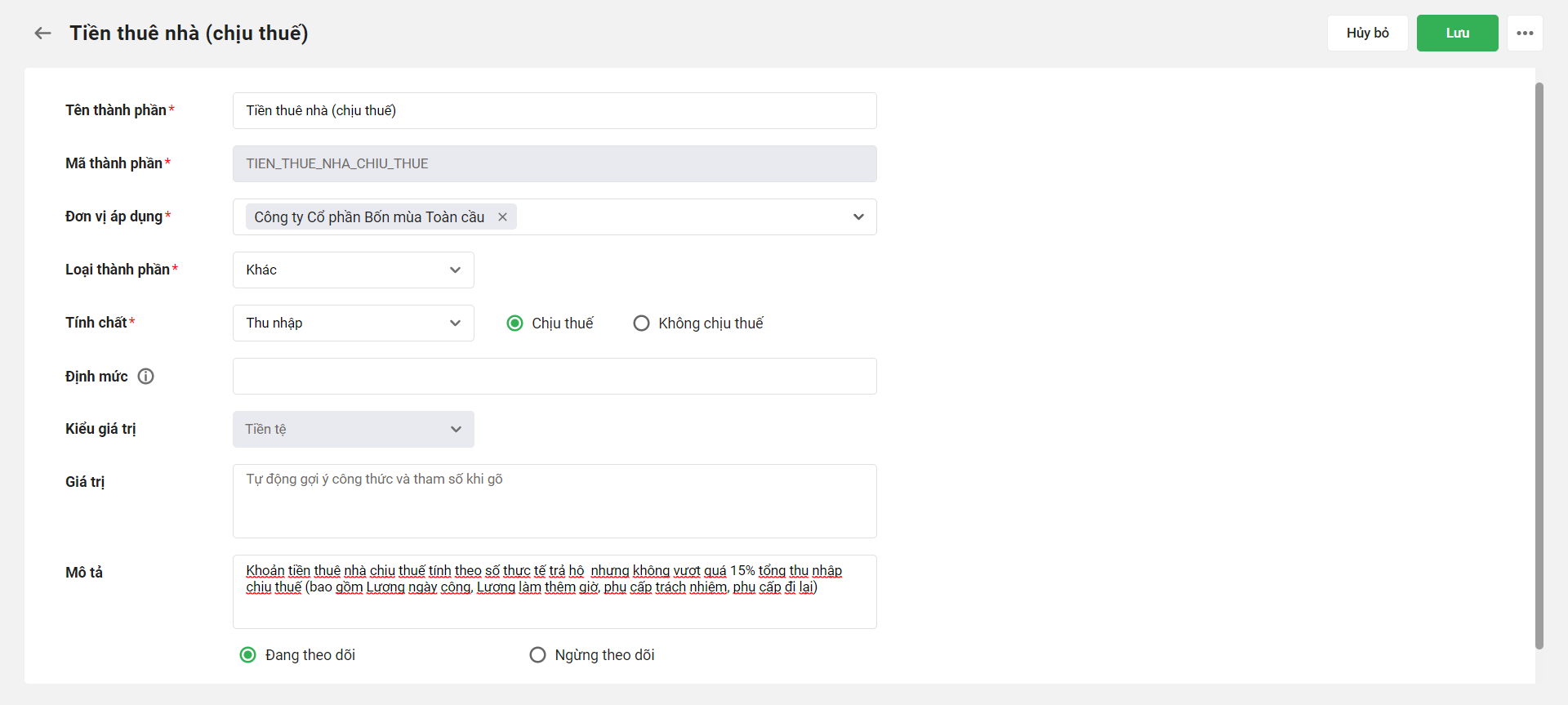

Bước 1: Khai báo thành phần lương và phụ cấp tiền thuê nhà

Tại phân hệ Thành phần lương: Thêm mới các thành phần lương tiền thuê nhà chịu thuế và không chịu thuế để ghi nhận vào lịch sử lương của nhân viên.

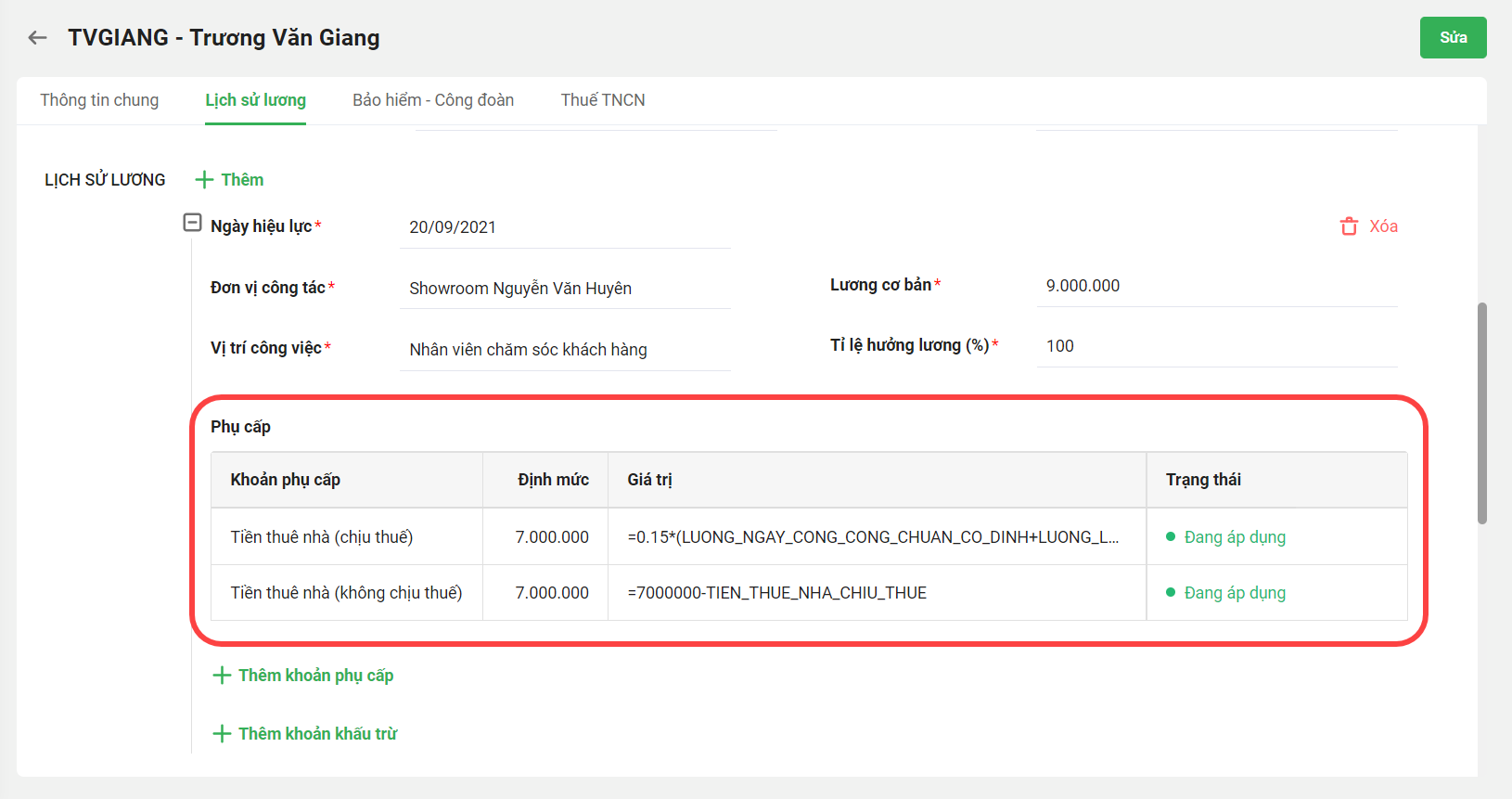

Tại phân hệ Thiết lập\Nhân viên: Trong hồ sơ những nhân viên được công ty chi trả khoản tiền thuê nhà này, anh/chị thực hiện thêm các khoản tiền thuê nhà chịu thuế và không chịu thuế vào phần phụ cấp trong lịch sử lương. Ví dụ với nhân viên Trương Văn Giang ở trên sẽ có các thông tin:

- Tiền thuê nhà chịu thuế:

- Định mức: 7.000.000

- Giá trị: Đặt công thức tính bằng 0.15 * tổng tất cả các khoản thu nhập chịu thuế (không tính tiền thuê nhà)

- Tiền thuê nhà không chịu thuế:

- Định mức: 7.000.000

- Giá trị: 7.000.000 – Tiền thuê nhà chịu thuế

Lưu ý: Do khoản tiền thuê nhà không được tính vào lương chi trả cho nhân viên nên không được đưa khoản này vào chính sách lương.

Bước 2: Tính lương cho nhân viên không bao gồm khoản tiền thuê nhà

Hàng tháng, HR tạo bảng lương để tính toán thu nhập cho nhân viên. Do khoản tiền thuê nhà không có trong chính sách lương nên sẽ không được đưa lên bảng lương và phần thuế TNCN tính ra trên bảng lương lúc này cũng chưa bao gồm tiền thuê nhà.

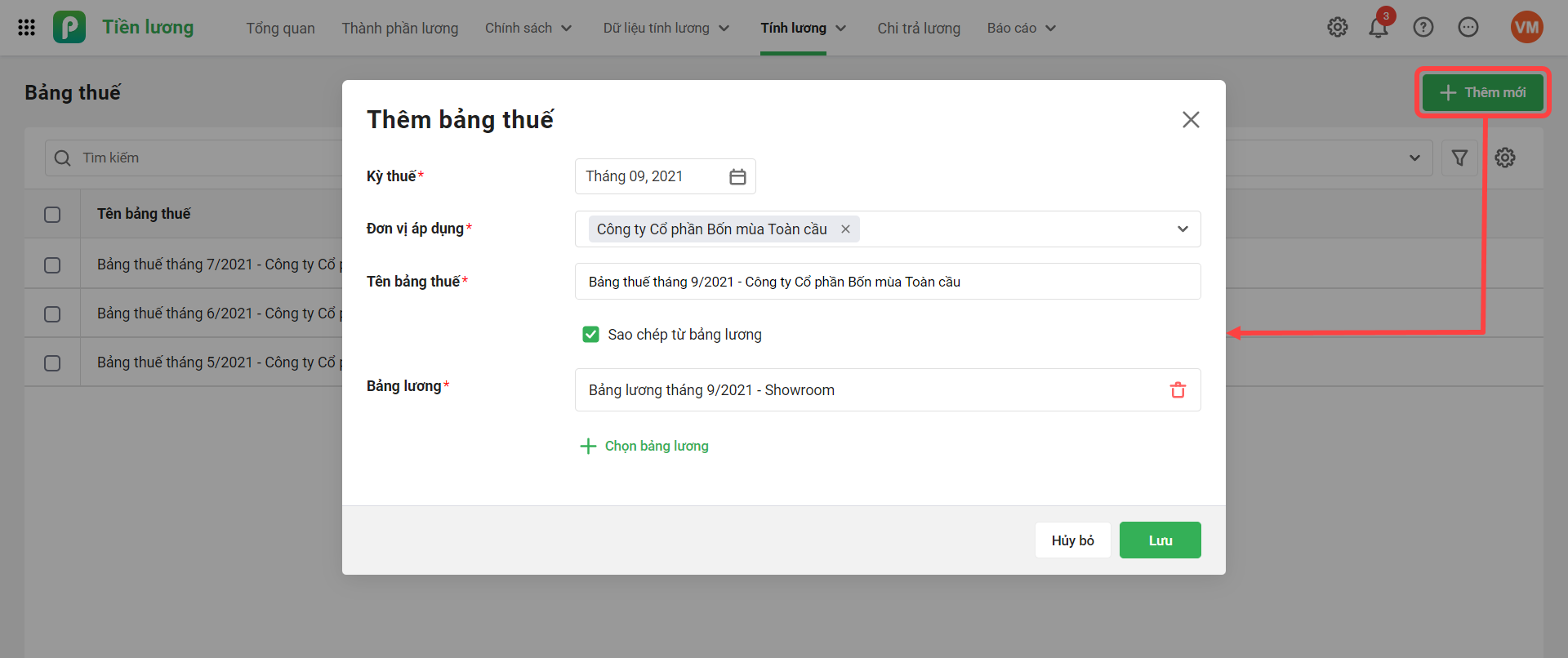

Bước 3: Tạo bảng thuế và ghi nhận khoản tiền thuê nhà để tính thuế TNCN

Thêm mới bảng thuế và lựa chọn sao chép từ bảng lương đã lập để lấy các dữ liệu thuế TNCN đã tính trên bảng lương sang. Sau đó, thực hiện cấu hình thêm cột Tiền thuê nhà chịu thuế vào bảng thuế này để chương trình tính toán lại chính xác phần Thuế TNCN. Xem hướng dẫn tạo bảng thuế chi tiết tại đây.

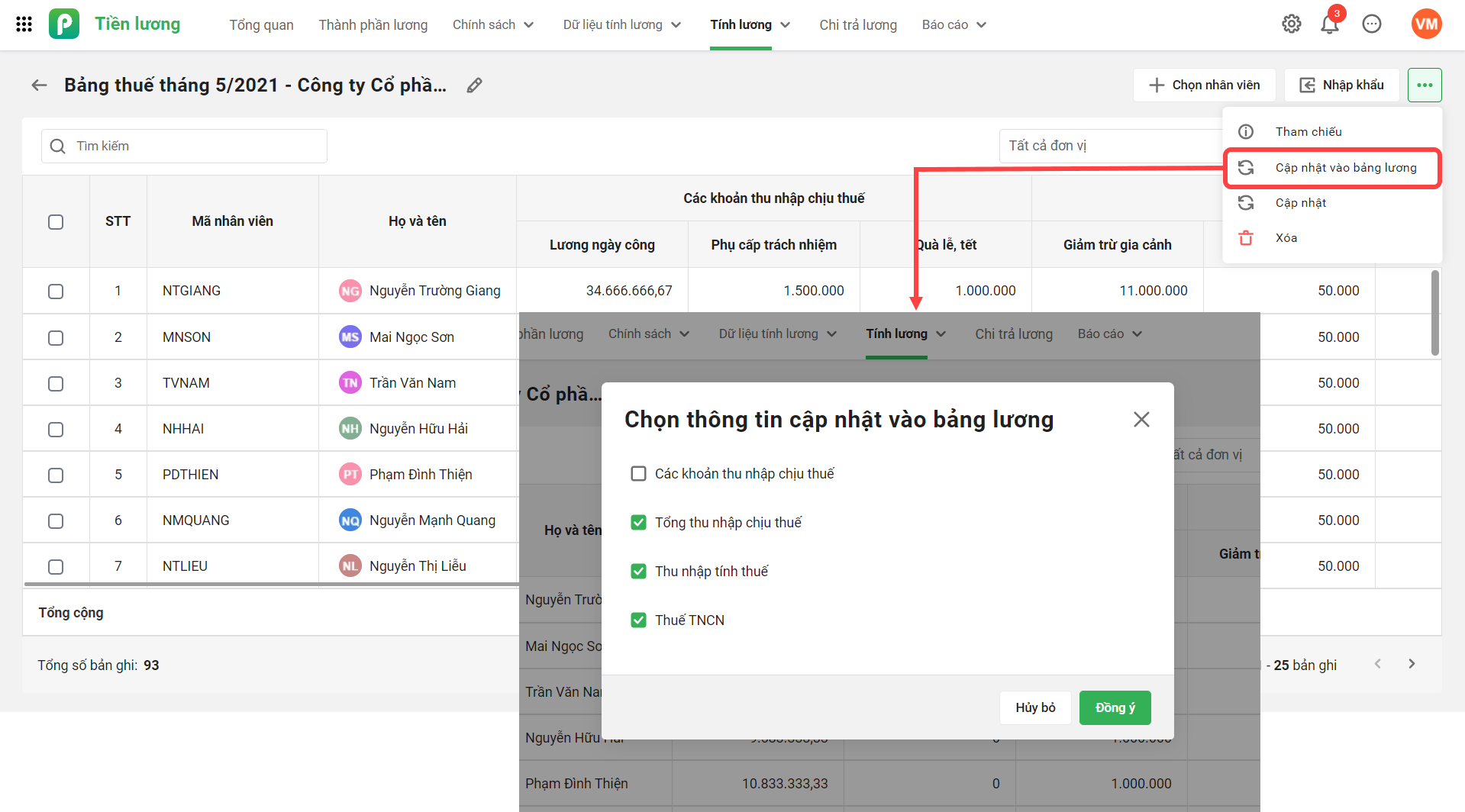

Bước 4: Cập nhật thông tin thuế TNCN đã tính cả phần tiền thuê nhà vào bảng lương

Trên bảng thuế đã tính, nhấn nút Cập nhật vào bảng lương và chọn các thông tin cần cập nhật bao gồm:

- Tổng thu nhập chịu thuế

- Thu nhập tính thuế

- Thuế TNCN

Khi đó, chương trình sẽ cập nhật các thông số này từ bảng thuế vừa tính ngược lại về bảng lương để thông tin thuế TNCN trên bảng lương là chính xác (đã tính cả khoản tiền thuê nhà vào thu nhập chịu thuế) nhưng vẫn đảm bảo không xuất hiện khoản tiền thuê nhà trên bảng lương và không được tính vào thu nhập chi trả cho nhân viên.