I. Tổng quan

Bài viết hướng dẫn xử lý trường hợp cá nhân có 2 mã số thuế, giúp người nộp thuế thực hiện đúng quy định pháp luật, đảm bảo chỉ sử dụng một mã số thuế duy nhất khi kê khai, quyết toán thuế. Nội dung bao gồm quy định pháp luật liên quan, các bước hủy mã số thuế cá nhân thứ 2 (online và trực tiếp), và hướng dẫn thay đổi thông tin đăng ký mã số thuế khi đổi giấy tờ tùy thân.

II. Hướng dẫn thực hiện

Bước 1: Xác định mã số thuế cần sử dụng

Chỉ sử dụng mã số thuế được cấp đầu tiên, thực hiện thủ tục chấm dứt hiệu lực mã số thuế được cấp sau.

Bước 2: Hủy mã số thuế cá nhân thứ 2

Cách 1: Hủy online

Để thực hiện thủ tục hủy mã số thuế cá nhân thứ 2 online, người nộp thuế phải đăng ký tài khoản giao dịch thuế điện tử và có chữ ký số. Tiếp đó, thực hiện theo những bước sau:

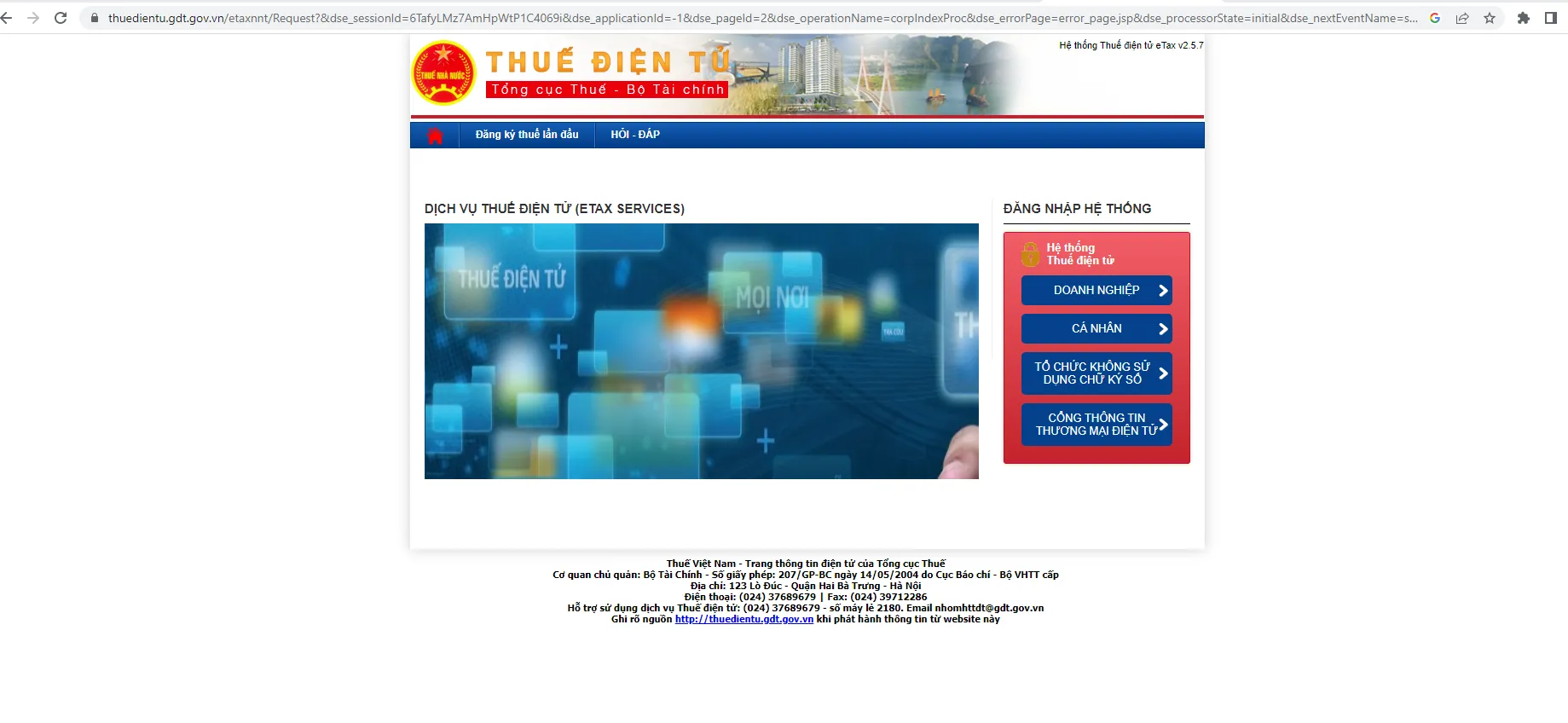

Bước 1: Truy cập vào trang Thuế điện tử của Tổng cục Thuế tại địa chỉ: thuedientu.gdt.gov.vn và chọn Hệ thống Thuế điện tử cá nhân (bên phải màn hình)

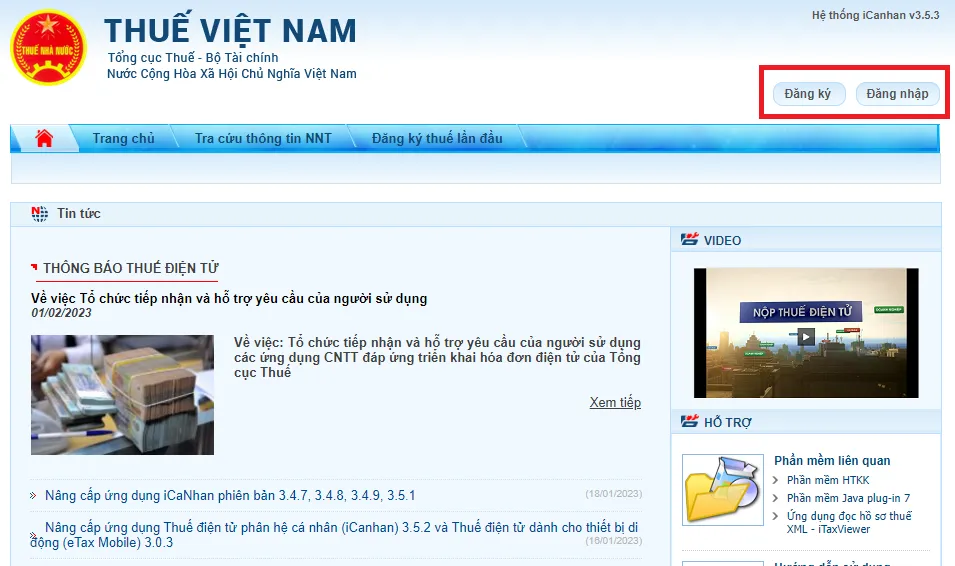

Bước 2: Đăng nhập vào tài khoản/đăng ký nếu chưa có tài khoản (đăng ký theo hướng dẫn tại Công văn 377/TCT-DNNCN ngày 05/02/2021)

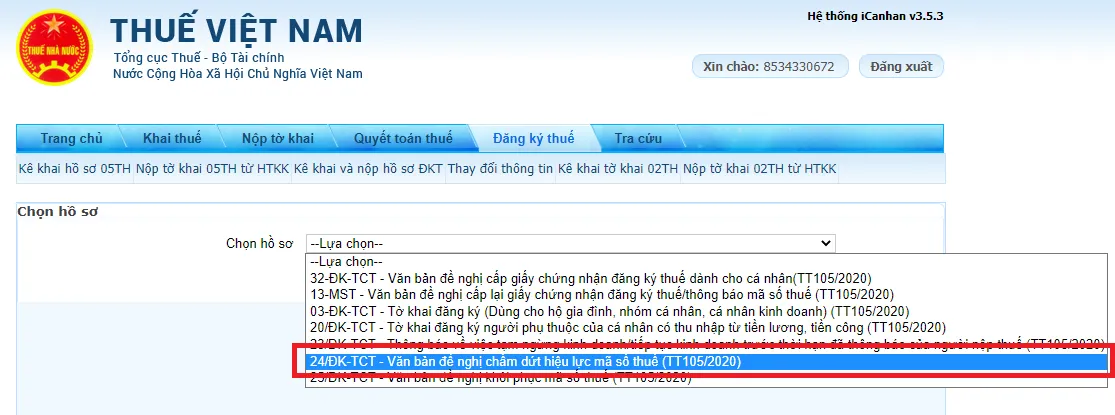

Bước 3: Chọn mục “Đăng ký thuế” và chọn tiếp mục “Kê khai và nộp hồ sơ đăng ký thuế”

Bước 4: Chọn điền tờ khai chấm dứt hiệu lực mã số thuế

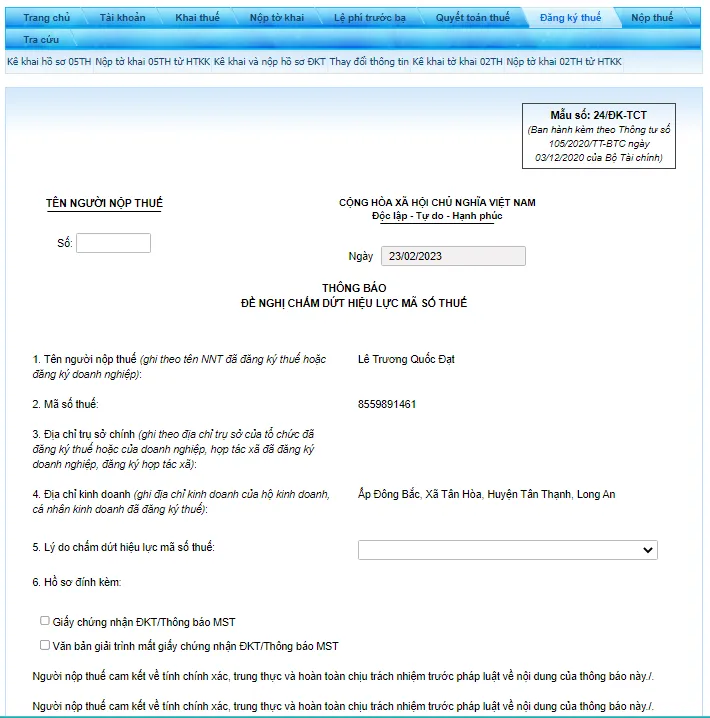

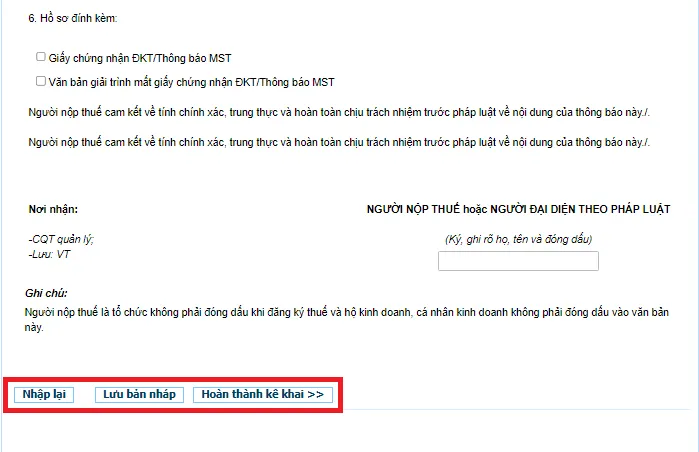

Bước 5: Điền tờ khai đính kèm tài liệu tương ứng

Bước 6: Gửi hồ sơ bằng chữ ký số và chờ xác nhận của cơ quan thuế

Cách 2: Hủy trực tiếp

Ngoài thực hiện online còn có thể hủy mã số cá nhân thứ 2 trực tiếp tại cơ quan thuế theo các bước sau:

Bước 1: Người nộp thuế nộp hồ sơ trực tiếp tại cơ quan thuế quản lý hoặc nộp qua đường bưu điện. Hồ sơ gồm:

– Văn bản đề nghị chấm dứt hiệu lực mã số thuế mẫu số 24/ĐK-TCT Thông tư 105/2020/TT-BTC;

– Bản sao CCCD mới.

Khoản 6 Điều 39, khoản 3 Điều 41 Luật Quản lý thuế 2019 quy định về việc chấm dứt hiệu lực mã số thuế, trách nhiệm xử lý hồ sơ đăng ký thuế như sau:

Bước 2: Cơ quan thuế xử lý hồ sơ đăng ký thuế

Nếu hồ sơ đầy đủ thì thông báo về việc chấp nhận hồ sơ và thời hạn giải quyết hồ sơ đăng ký thuế chậm nhất là 03 ngày làm việc kể từ ngày nhận đủ hồ sơ;

Trường hợp hồ sơ không đầy đủ thì thông báo cho người nộp thuế chậm nhất là 02 ngày làm việc kể từ ngày tiếp nhận hồ sơ.

Bước 3: Thay đổi thông tin đăng ký mã số thuế thu nhập cá nhân

Trường hợp người nộp thuế thay đổi từ CMND 9 số (dùng để đăng ký mã số thuế cá nhân) sang CCCD gắn chip 12 số thì cần phải cập nhật lại thông tin đăng ký thuế sang số CCCD mới theo quy định (từ CMND 12 số, CCCD mã vạch sang CCCD gắn chip không cần thực hiện thủ tục này).

Theo khoản 3 Điều 10 Thông tư 105/2020/TT-BTC, hồ sơ, thủ tục thay đổi thông tin đăng ký thuế được quy định như sau:

Cách 1: Nộp trực tiếp tại cơ quan thuế

Bước 1: Chuẩn bị hồ sơ

Hồ sơ bao gồm:

– Tờ khai điều chỉnh, bổ sung thông tin đăng ký thuế Mẫu 08-MST ban hành kèm theo Thông tư 105/2020/TT-BTC.

– Bản sao thẻ CCCD còn hiệu lực đối với người phụ thuộc là người có quốc tịch Việt Nam; bản sao Hộ chiếu còn hiệu lực đối với người phụ thuộc là người có quốc tịch nước ngoài/người có quốc tịch Việt Nam sinh sống tại nước ngoài trong trường hợp thông tin đăng ký thuế trên các Giấy tờ này có thay đổi.

Bước 2: Nộp hồ sơ

Nộp hồ sơ tại Chi cục Thuế, Chi cục Thuế khu vực nơi cá nhân đăng ký hộ khẩu thường trú/tạm trú (trường hợp không làm việc tại cơ quan chi trả thu nhập).

Trong vòng 03 ngày làm việc kể từ ngày nhận đủ hồ sơ của người nộp thuế, cơ quan thuế quản lý trực tiếp có trách nhiệm cập nhật các thông tin thay đổi vào Hệ thống ứng dụng đăng ký thuế; đồng thời, ban hành Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế đã cập nhật thông tin thay đổi.

Cách 2: Nộp qua cơ quan chi trả thu nhập (công ty…)

Hồ sơ gồm:

- Văn bản ủy quyền (đối với trường hợp chưa có văn bản ủy quyền trước đó).

- Bản sao các giấy tờ có thay đổi thông tin liên quan đến đăng ký thuế của cá nhân/người phụ thuộc.

- Cơ quan chi trả thu nhập có trách nhiệm tổng hợp thông tin thay đổi của cá nhân/người phụ thuộc vào Tờ khai đăng ký thuế Mẫu 05-ĐK-TH-TCT hoặc Mẫu số 20-ĐK-TH-TCT ban hành kèm theo Thông tư 105/2020/TT-BTC gửi cơ quan thuế quản lý trực tiếp cơ quan chi trả thu nhập.